SQLITE NOT INSTALLED

Центральное разведывательное управление было одним из первых покровителей стартапа под названием Kensho Technologies, действующего в сфере искусственного интеллекта. Эта организация когда-то занималась анализом пусков северокорейских ракет, землетрясений и выборов – по крайней мере, так дела обстояли до 2014 года. Именно тогда в ряды компании влился Джон ван Мойланд и направление её деятельности сместилось в сторону финансов, как сообщается в новой статье Bloomberg.

В прошлом году корпорация S&P Global выкупила Kensho Technologies и теперь использует её на новом направлении – для разработки индексных фондов нового поколения. По словам ван Мойланда, который теперь занимает пост «управляющего директора и руководителя по глобальному развитию S&P Kensho Indices», машины могут разрабатывать более совершенные индексы, используемые в качестве базовых инструментов для пассивных инвестиционных механизмов (таких как биржевые инвестиционные фонды), под управлением которых находится примерно 7,3 триллиона долларов США.

«Мы решаем задачи, над которыми в прошлом работали сотрудники многочисленных исследовательских центров – причём мы делаем это на должном уровне, с помощью чётко прогнозируемых, высоко автоматизированных и эффективных методов. Зачем ограничивать себя устаревшими финансовыми данными, когда вокруг море информации?» – прокомментировал в интервью Bloomberg ван Мойланд .

Таким образом, начинается гонка к созданию «роботизированных биржевых инвестиционных фондов (или ETF, Exchange Traded Fund)», которые, по сути, представляют собой ставку на то, что люди предпочтут доверить свои деньги выбранным машиной пассивным инструментам вместо тех, что определит человек. Как поясняется в статье, роботизированные инструменты создаются с использованием «обширных данных, которые систематизируются с помощью обработки текстов, написанных на естественных языках, машинного обучения и искусственного интеллекта».

На сегодняшний день на американских биржах действуют более двух тысяч биржевых инвестиционных фондов, то есть каждый новый ETF должен приложить больше усилий, чтобы заявить о себе. Кроме того, для эмитентов некоторых фондов возникает сложная ситуация в связи с присутствующей на рынке тенденцией к снижению комиссионных выплат, в то время как использование специализированных продуктов даёт возможность обосновать повышение этих платежей. Обычный биржевой инвестиционный фонд позволяет получить всего 0,20 доллара на каждую вложенную тысячу долларов, зато разработанные с помощью ИИ ETF могут принести комиссионные выплаты в размере от 1,80 до 8 долларов на те же инвестиции.

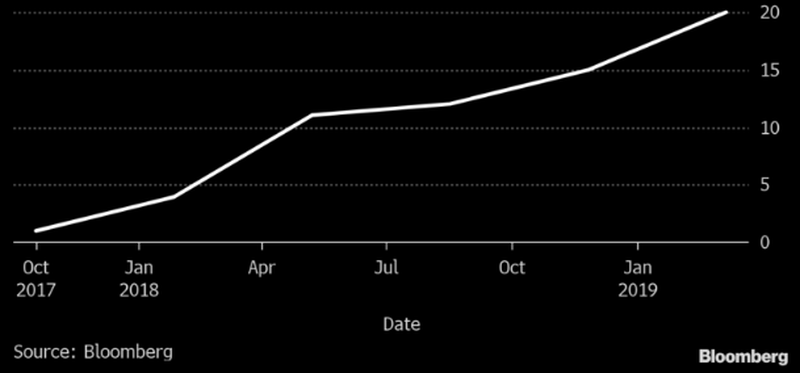

Растущая популярность: эмитенты продолжают запускать биржевые инвестиционные фонды, созданные с помощью искусственного интеллекта (на графике указана динамика количества таких ETF)

Системы Kensho помогают S & P разрабатывать методы подбора подходящего портфеля активов. Они охватывают все способы, которыми может быть описана отрасль, и добавляют к инструменту смежные сферы деятельности. Например, боты будут объединять акции, связанные с беспилотными автомобилями и автоматизированными транспортными средствами, с активами компаний, занимающимися литиевыми батареями. Для определения веса элементов индекса используется обработка текстов, написанных на естественных языках.

Следует признать, что ван Мойланд вполне отдаёт себе отчёт в том, что эти фонды становятся скорее «маркетингом, чем реальностью». По его словам, для получения качественного инструмента подобные боты требуют специальных знаний и навыков.

В свою очередь, Питер Зангари, глава MSCI по глобальным исследованиям и разработке продуктов, утверждает, что искусственный интеллект не может заменить человека при проведении анализа.

«Не получится передать всё машине и остановиться на этом. Тем не менее, машинное обучение, ИИ, как бы мы это ни называли, будет играть всё более важную роль в инвестиционном процессе », – прокомментировал Зангари.

Без сомнения, роботы отлично умеют добывать данные там, где людям это не под силу. Они характеризуются основательностью подхода, настойчивостью и способностью обрабатывать огромное количество информации. На сегодняшний день, по крайней мере, 20 фондов утверждают, что используют ИИ в качестве структурного элемента системы. Правда, один управляемый ИИ фонд уже закрылся после неудачной попытки привлечь инвесторов.

«Зачастую организации утверждают, что используют ИИ, хотя на самом деле единственное, что они сделали, – это автоматизировали какой-либо процесс. Это портит картину того, что мы делаем», – пояснил Bloomberg Арт Амадор, соучредитель EquBot, который управляет двумя ETF, использующими платформу IBM Watson.

Некоторые хедж-фонды и компьютерные системы консультирования, такие как Betterment LLC и Wealthfront Inc., пытались использовать технологии, чтобы «подрезать» конкурентов. Теперь даже хорошо известные и признанные компании, такие как Blackrock, стараются следовать их примеру.

«Наступила необычайная и захватывающая эпоха, хотя в действительности ещё никто полностью не осознал этого. Время пришло», – заявил инвестиционный директор BlackRock Джефф Шен.